経理財務のためのデータ分析のすすめ!

前回はボストンコンサルティンググループ(BCG)が戦略思考を武器に、どのように百戦錬磨のクライアントにも価値を提供することができるかを見てきました。

BCGのアウトプットまでの流れとは、

戦略思考を基にした仮説 ⇒ データを分析 ⇒ 問題解決策の提案

今週は、このにデータ分析について見ていきたいと思います。

まず紹介したいのが、こちらの「経理のExcel強化書」。

「Excel強化書」と言いつつ、単なるExcelの解説書ではございません。

What-If分析や重回帰分析等、データ分析のためのテーマ10つを在庫分析や最適な商品推薦等、身近なビジネス分析の実例に沿って紹介。そして、それをExcelでどうやって作り出すかを説明しています。

データ分析のパターンを経理周りの実例に沿って解説していますので読み進める中で自社ではどういった分析に使えるかの具体的なイメージが次々湧いて来ます。

今回はその10パターンの内、2つのデータ分析手法を紹介します。

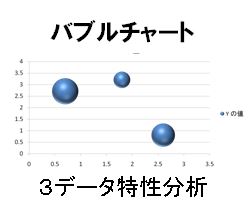

- 視覚を基にした直感的なデータ分析:バブルチャート

- 相関関係を基にした将来予測:単回帰分析、重回帰分析

【バブルチャート】

バブルチャートは、偏在庫を視覚化して特定するのに有効です。

偏在庫とは、本来あるべき在庫量より多すぎる、または、少なすぎる在庫のこと。

在庫量は、売上の大きな商品は多く、売上の小さい商品は少なくなっていることが適正とされています。つまり、在庫量は売上との間に正の相関関係が成り立っています。

そこから外れているものが偏在庫(問題有在庫)ですのでそれを目で直感的に特定できます。

縦軸に在庫高、横軸に売上高、バブルの大きさに在庫期間を設定します。

バブルチャートは、3つのデータの相関関係を視覚的にとらえることができます!

【単回帰分析・重回帰分析】

「回帰分析」とは、原因となる値と結果となる値の関連性(相関関係)を、統計的手法を用いて調べる方法です。原因となる値を1つに限定する場合が、単回帰分析。2つ以上とする場合が重回帰分析と呼びます。

例えば、月ごとの平均気温と缶コーヒーの販売数量に相関関係がある場合には、気温から販売数量を予測するモデルを作ることができます。これが単回帰分析を使った、将来予測モデルです。

また、売上と人件費と広告宣伝費とに相関関係がある場合には、将来の売上を人件費と広告宣伝費から予測することができます。これが重回帰分析です。

以前、Integrated Business Planning(世界最高峰の経営プロセス)について触れましたが、Supply、Demand、Productに分かれ将来の数値予測を行います。具体的には、それぞれのCategoryの結果(Output)にもっとも相関関係の高いAssumption(Input)を設定し、回帰分析を使って初めて将来予測を行うことができます。

今回は直感をより生かした分析手法及び将来予測モデルについて紹介しました。

データ分析はつまり過去を基に将来予測をして初めて価値を生み出します。

身近な例で実践を重ねることで使えるツールとなってきます!

ファイナンスが付加価値を生み出すための戦略的思考!

先週の魚谷さんのマーケティング戦略に続き、今週は2大世界的コンサルファームの一つであるボストンコンサルティンググループ(BCG)の戦略思考を紹介したいと思います。

戦略系コンサルとは、クライアント企業の様々な経営課題に対して”戦略的思考”を武器に、分析、ソリューションの提案、実行のサポートを行います。

コンサルが外部リソースであるならば、FP&Aはまさに同質、それ以上のサービスを提供するための内部リソースであるべきと私は考えます。 そこで、世界最強のコンサルファームからFP&Aに必要な戦略思考を学んでしまおうというのが今週のお題です。

今回紹介したいのが、BCG出身で不動産業界で活躍する牧野知弘氏が書いた「ボスコン流 どんな時代でも食っていける戦略思考」。

BCGのコンサルは、その業界のプロフェッショナルのクライアントに対して独自の分析を経て経営課題のソリューションの提案までを行います。

ではどうやったらその道のプロのクライアントが気づかないような解決策を導き出すのでしょうか?

この点に関して本書から学んだのが次の分析プロセス。

- いきなり「データ」と格闘するのではなく、まずは与えられた課題/テーマから独自の仮説(理論)を立ててみる。

- その仮説を検証するためにデータを分析する。

- その結果、仮説が間違ってるかもしれないが、仮説という軸があったことでデータの海に溺れることなく、課題や問題の本質に迫ることができる。

また、牧野氏はBCGを使うクライアントの多くが勘違いを起こすと語っています。

多くのクライアントはBCGに頼めば、報酬は高い分、素晴らしい分析ツールを駆使して、問題の解決策を即座に示してくれると思い込んでいます。

こういったクライアントはコンサルが何ができるかといった分析ができておらず、コンサルを使う「狙い」や「意図」が明確でない結果、「報酬はクソ高くてサイテーだ」といった風に残念な結果に終わります。

逆に、BCGを使って成功するクライアントは、BCGを「徹底的につかいこなしてやろう」「うんと利用してやろう」という明確な「狙い」や「意図」を持った会社です。

私は本書を通して、FP&Aの目指すところは社内戦略コンサルだと確信しました。

FP&Aはやはり現場の営業マン以上には個別のビジネスについて理解することはできません。しかし、BCGと同様に戦略思考を使い、仮説を立て、データを分析し、問題解決策を提案することができます。FP&Aの創造する付加価値とはまさにそこにあります。

時には、BCGのような外部コンサルを明確な「狙い」や「意図」を持ってつかいこなすといったこともできるのがFP&Aでしょう。

Mr.コカ・コーラのマーケティング戦略には経理が付加価値を生み出すためのヒントが満載!

入社以来ファイナンス畑で生きてきた私ですが、最近ファイナンスの人間だけでビジネスにおける付加価値を生み出すということの限界を感じています。

それよりも現場の営業マンの目線でビジネスを捉えそこにファイナンスの知識やテクニックをスパイスとして組み入れることがいかに有効かを感じるようになりました。

現場にはファイナンス目線だけでは気づかない様々なビジネスを大きくする、強くするためのアイディアが落ちているものです。

こんなことを考えてる時に出会ったのが、元日本コカ・コーラ会長の魚谷 雅彦(うおたに まさひこ)さんが書いた「こころを動かすマーケティング」。

現場を大事にする魚谷さんはマーケティングとは経営そのものだと言います。

お客さん、営業、マーケティング、それぞれの現場をしっかりと見つめそこから顧客、社内に付加価値を与えるためのアイディアを浮かび上がらせます。

付加価値とは相手に頭で理解して納得してもらう「intrinsic value」だけでなく、心を動かす「extrinsic value」を届けることの大切さを魚谷さんは繰り返し説明しています

。

また、日本コカ・コーラの営業部門をリレーションシップ営業からマーケティング思考の営業へ生まれ変わらせ大成功させたストーリーでは、経営にではなく現場に”マーケティング”を持ち込むことの有効性を実証しています。

”ファイナンス”と”ビジネス戦略”については語られていませんが、これらもビジネスの最前線に持ち込むことができれば経営や管理部門が実施するよりも何倍も効果が上がると思います。

ライオン、クラフト・ジャパン、日本コカ・コーラ、NTTドコモ全てにおいてマーケティング経営戦略を武器に革命を起こし続けて来た魚谷さん。今は、資生堂の代表取締役社長として活躍中です。これからも彼の起こす革命に目が離せません。

ファイナンス畑の人には是非彼の考え方とマーケティングの凄さをこちらを読んで感じてほしいです。

ファイナンスにもマーケティング戦略、その考え方をアプライできれば最高のFP&A(Financial planning & analysis)ができるんじゃないでしょうか。

こころを動かすマーケティング―コカ・コーラのブランド価値はこうしてつくられる

- 作者: 魚谷雅彦

- 出版社/メーカー: ダイヤモンド社

- 発売日: 2009/08/07

- メディア: 単行本

- 購入: 4人 クリック: 41回

- この商品を含むブログ (23件) を見る

グローバル企業がこぞって導入している最先端の経営プロセスとファイナンスの活躍ポイントを解説!

皆さんはIBPってご存知ですか?

IBPとはIntegrated Business Planningの略。Oliver Wight社が開発、推奨する経営プロセスのことです。

Oliver Wight EAME LLP - What is Integrated Business Planning

世界のスタンダードモデルとしてコカ・コーラ社を始め多数のグローバル企業が導入、実践しています。

今後もIBPの導入、実践を進めていく会社が増えていくことが予測されることから、Finance部門の人間として様々なチャンスが期待できます。

今回はIBPの仕組みとFinanceの人間として具体的な活躍ポイントを紹介したいと思います。

まずはIBPの仕組みを簡単に紹介します。

第一にIBPが他の経営プロセスと一線を画すポイントは24カ月先のビジネスプランニング(数値計算)を行い、経営アクションを取っていくことです。

中期的な予測となりますのでその精度は以下のそれぞれの分野において個別に予測を行うことで担保されます。

- Demand(デマンドマネジメント):市場、業界、顧客のデマンドを予測

- Supply(サプライマネジメント):サプライヤーの供給力予測、調達国(地域)の輸出動向等

- Product(プロダクト、ポートフォリオマネジメント):商品ライフサイクルの予測等

- Integrated reconciliation(統合マネジメント):上記それぞれのプランの統合、調整、経営陣への数値報告等

上記それぞれの分野の予測を行うに当たり、数値化できるAssumption(仮定)を設定します。例えば、顧客デマンドのAssumptionは顧客の中長期プラン(5年後に米国での売上何倍増計画)。Supplyは調達国のFTA(関税ゼロ)の見通し等。

毎月、Assumptionの数値を更新し、新しい前提に基づいたプランニングとアクションを決定、実行します。

また、上記それぞれの分野のKPI(Key performance factor)を設定し、実績を検証していくことでビジネスの正確な状態を把握します。そして、各Assumptionの重要度と正確性を検証することができます。

では次に、Finance(経理・財務)の活躍場所を具体的に見てみましょう。

IBPの導入では次のポイントでFinanceの活躍が期待できます。

- それぞれの分野でのAssumptionの選定(Assumptionと実績との相関性の計算)

- Assumptionをベースとした24カ月先の予測数値の計算式設定

- それぞれの分野でのKey peformance factorの選定

また、実践フェーズの活躍ポイントは以下の通りです。

- それぞれの分野の予測数値を統合した上での財務予測数値の計算、シナリオ分析

- 将来予測に対して資金ニーズの算定と検証

- Assumptionの重要性と精度の評価、見直し

- KPIの実績計算

上記Financeの活躍ポイントはまさにFP&A(Financial planning & analysis)の業務とマッチしますね。FP&Aの業務とビジネスへのインタフェースのイメージがぐっと沸いたのではないでしょうか。

年収別外資系経理・財務キャリアパスの現在とこれから

外資系経理・財務のキャリアパスを参考年収も含め分かりやすく紹介してるのが以下の外資系転職支援サービス大手のMichael Page社が提供する図解。

http://www.michaelpage.co.jp/content/advice/accounting-career-path/

外資系経理・財務のキャリアパスとしてのゴールはファイナンス・ディレクター/CFO(年収2000万円超)。

そして、そのゴールに至る道のりにおいてはアカウンタントとファイナンシャル・アナリストのポジションが並列して存在しています。

アカウンタントは記帳から始まり、会社全体の財務諸表の作成、監査対応、税務申告業務、そしてリスク分析等を行います。

ファイナンシャル・アナリストは主に財務分析から財務戦略の立案、実行とファイナンス知識を通じて企業の価値の最大化を目指します。

年収でもアカウンタント と ファイナンシャル・アナリストでは、ファイナンシャル・アナリストの方が高額。

アカウンティングマネージャーとFP&Aマネージャーの年収比較においても、FP&Aマネージャーの方が高額となっています。

当サイトでもお話ししています通り、FP&A(ファイナンシャル・アナリスト)業務は金銭的な価値を会社に提供するため経理・財務のキャリアとしては将来有望です。

今後更に、アカウンティングポジションとFP&Aポジションの年収差は広がっていくことが予想されます。

個人的にはアカウンティングの経験と知識はFP&Aの基礎であるため、キャリアの早い段階でアカウンタントとして幅広い業務を経験した上で、ファイナンスをツールとして使いこなすファイナンシャル・アナリストへ業務シフトしていくことがスムーズなキャリア展開と思います。

アカウンティングバックグラウンドだけでもしかしたらファイナンスコントローラーまではキャリアとして狙えるかもしれません。が、その上のCFOを目指す上ではファイナンスをツールとして使いこなすFP&Aの経験が絶対条件でしょう。

これからの経理・財務のキャリアパスを考える上でこちらの記事もどうぞ。

本業を邪魔せずに効率的にマルチインカムを目指す方法はこちら。

自動化が進んで仕事が無くなる前に会計士、経理財務はブログをやった方が良い!

稼ぐ経理財務になるために必要な能力について以前紹介しました。

・ビジネスマインド

・戦略的思考

・アナリティクス

これら3つの能力を手っとり早く、しかも楽しんで習得するための手段としてブログ運営はもってこいだと思います。

私自身も約半年前から稼ぐ経理財務になるための訓練としてブログを始めました。

私はこんなことを意識してブログ運営をしています。

ビジネスマインドを育てる

従来収益を生み出さない経理財務の人間としてはまず小さくても良いから稼ぐ体験をしてみることが大事。

ブログは価値ある情報を提供することで読者を集め、そこからマネタイズすることができます(アフィリエイトやグーグルアドセンス等)。

価値をお金につなげる経験がブログでは簡単にできるポイントが、稼ぐ経理財務部門の人達のビジネスマインドを育てるのにもってこいです。

戦略的思考を育てる

ブログ運営をするにあたり、どういった目的でやるか、どういった集客方法をとるか、どの時点までにどれくらいの結果を出すか。

ブログは一つの小さなビジネスそのもので、それを運営する私は規模は限りなく小さいながらも経営者。

どんな小さなビジネスであっても運営するにあたっての方針や設計図が必要です。それが戦略です。戦略を立てる練習にブログはもってこいですね。

自分自身の収益や成長につながるので戦略をたてるにも色々夢が広がります!

アナリティクスの練習

ブログの集客やアフィリエイト、グーグルアドセンスの状況をタイムリーにモニターして分析をします。

色んな角度で分析し、そこからなぜ上手く集客できないか、収益が伸びないかの答えを探します。

明確な答えは必ずしもすぐに出てくるものでもありませんが、分析し、仮説を立て、戦略を修正していく。

練り直した戦略でビジネスに結果が出始める、これがアナリティクスの醍醐味です。

アウトプットとインプットで自分自身の財産を増やしていく

ブログの最大の価値は、自分の経験や知識に関するアウトプットを行うことで集客や収益に結びつく点です。このアウトプットを行うためには当然インプットが必要になります。

日々の仕事や何気なくニュースや新聞、雑誌を見てる中でもブログのネタとして使えないかという視点が一つあるだけで、飛躍的に自分自身へのインプットが高まります。

それをアウトプット(発信)することで考えや知識がまとまり自分自身の中にしっかりと貯蔵されていきます。その知識や能力がまた違った形で仕事の現場で生かされることが多々あります。ブログやってて良かった!っと思う瞬間ですね。

ブログ運営でお金稼ぎするノウハウが詰まった本はこちら!経理財務がこれから生き残るために必要なマーケティング要素も学べます!

ミスした時が絶好の学習機会。仕事で大ちょんぼしてしまい考えたこと(=□=;)

今週仕事で大ちょんぼ(うっかりミス)をしてしまいました。

自分のミスで会社に迷惑かけるなんて絶対にあってはならんと、なんとか取り返そうとしましたが結局どうにもならなく撃沈(=。=|||)

今回のちょんぼは、自分の得意分野の仕事に間違いはないとの過信がそもそもの原因。もう一つは経理としてチェックすべき重要なところを見逃してしまったのもあります。

猛反省しつつも今回の問題を良い機会に、経理として外してはならない重要確認項目を整理してみることにしました。

期末と四半期に重要なイベントが発生しますのでそこが特に注意すべき時期ですね。

損益の実額と予算対比分析は通常毎月行い、営業やマネージメントに報告しますのでここでは取り上げません。

期末、四半期に損益に多大に影響を与えるバランシート項目の残高確認

損益に多大に影響を与える重要なBSアイテムとは、売掛金、在庫、買掛金、固定資産、投資勘定、未払法人税、デリバティブ勘定(商品先物、為替予約等)、会社によって多少異なりますが、これらに間違いがあると損益(P&L)に影響を与えることになります。

サポート資料がシステムデータではなくマニュアルワークシートの重要BS項目

重要BSアイテムの数値計算をシステムではなく、マニュアルでワークシートを駆使して行っている場合、人の手で計算しているため間違いが起こりやすいです。

この場合は何万行もあるワークシート上のデータを全てチェックすることは不可能。リーズナブルな数値が計上されてるかを別の角度で簡単に算出して比較することで確認することで対応できます。

期末の資本(Equity)と借入金(Debt)の残高確認

Equity金額が間違っていると借入金額に誤りを生じることになり、借入金を必要以上に増やしたり、借入金額にLimit設定がある場合には、ビジネスで資金が本当に必要な時に借入ができなくなります。

また、今はマイナス金利時代で金利コストはとても安くなっていますが、利率が高くなると金利コストに大きな影響を与えることになります。

期末の実効税率の確認

期末には税額計算が行われ、P&Lに計上されます。税額計算の細かい内容まで確認する前に実効税率(当期税額÷税前利益)がリーズナブルな税率となっているかを確認します。ここでおかしな税率となっている場合は税額計算を担当しているチーム(主計税務チーム)や税額計算を外注している場合はその税理士事務所に確認が必要となります。

忙しいときこそミスは起きやすいもの。すべてを確認することは正直無理ですので重要確認項目を整理してその部分は絶対に外さないことが大事かなと思いました。

残業月45時間しかできなくなったので真剣に減らす方法を考えてみた

最近、私の所属する会社で月の残業を45時間以内とするルールが発令されました。各部署1人でもはみ出る者が無いようにとのこと。36協定を必ず順守せよという意図です。

ぶっちゃけ、私のチームでは平均60時間、人によってはそれ以上の人もいますので全員の残業を45時間以内に納めるには抜本的な改革が必要です。マネージャーとして何をすべきかを纏めてみました。

まず、大切なのが全員の意識改革。

もう何十年も残業ありきで仕事のペース配分を考えていた人達もいます。時間は有限という意識が結構低い。

会社側もマンパワー不足を社員の自発的な残業に頼っていたところがあります。

全員の意識を必ず残業は45時間以内に納めよという風に変えていく。会社トップからスタッフまでがこの意識を共有することが最も大事!

マネージャー以上の人達はお願いする仕事のプライオリティー、期待するアウトプット、期日、それに費やすべき時間を正確に伝えること

仕事をお願いされる相手としてはマネージャーやその上のポジションの人達にお願いされた仕事は緊急案件として対処するでしょう。でも、もしかしたらそれほど緊急ではない仕事もあるでしょう。

また、その人がその仕事に費やす時間を見誤っているケースもあるかもしれません。例えば、マネージャーが1時間でできるだろうと思った調べ物をお願いしたとして、その人にとっては3時間かかる仕事かもしれません。

ですので、お願いする場合にはどれくらいでできそうかも相手からヒアリングして決める必要があります。このような習慣付けや配慮がマネージャーや上のクラスの人間に必要でしょう。

社内のルールなら緩くして残業を減らすこともできる

残業ありきでこれまでの色々な仕事の成果、ターゲットが決まっていたりします。

例えば、月次での営業P&L(損益)の確認作業。営業部が捉えている数字と経理部が捉えている数字の突合せをして確認する際、締めが終わるまでに差異は50万円までにするようにとの社内ルールがあるとします。

これを50万円までに納めるためには毎月月初の数日は24時まで残業している事実があるのであれば差異は100万円までとするようにルールを緩めることで21時に帰れます。

そして、翌月の比較的時間がある時に差を詰めるようにします。

このルール変更の了承が得られれば残業を減らすことができます。

どうしても45時間以内に納まらないのであればマネージャーが率先してメンバーの仕事サポートをする

これは最終手段ですが、もうどうしても45時間以内に納まらない状況であれば、マネージャーがやるしかないでしょう。マネージャーとしはその人の成長のためにも任せた仕事は完遂してほしいもの。

でも、それはマネージャーのエゴでしょう。まず大事なのは社員のワークライフバランス。それがしっかりできるようにアサインメントを考えたり、会社と交渉して社内ルールを変えたり、アウトソーシングしたり色々します。でもやっぱり上手くいかなくて残業がはみ出しそうなのであればマネージャーの責任ということで率先してその仕事はやっつけるしかないかなと思います。

仕事は一度で終わりではないので、また同じ状況に陥らないように次回に向けて手を打てば良いと思います。

残業を減らすための試行錯誤は続いてくでしょうが、目指せ今よりもっと働きやすくてモチベーションが高い職場!国もサポーティブな今が変化を起こす絶好のタイミングかな。

コーチングレッスンではっと気づかされたポイントまとめ

先日会社の研修の一環として、社外の講師を招いてのコーチングレッスンに参加しました。

1日のみのコースでしたが、とても充実した内容でした。なんとなーく分かったつもりである程度はできてると思っていたコーチングですが、目から鱗な話も沢山ありここでポイントを整理してみたいと思います。

コーチングとティーチングは別物!

コーチングは相手の能力を最大限に引き出すもの。期待するアプトプットのみ伝え、それを出す前までのアプローチは相手に任せます。〇+△=10。〇と△の組み合わせは相手に任せます。

コーチングは相手がある程度教えようとしている内容について理解している時に行います。

ティーチングは反対に、〇+3=10を伝え、〇の答えを相手から引き出すもの。

よって、相手のレベルに合わせコーチングとティーチングを使い分けることが重要。

また、アウトプットを出すまでの時間的余裕によってもコーチングで行くべきか、ティーチングでいくべきか判断する必要があります。

コーチング&ティーチングの前に信頼関係が無いと上手くいかない

信頼関係は相手の価値観を理解した上で普段から良好な関係を築くことによって醸成されます。ここで有効なのが普段から相手の行動を観察し、見て感じたことを素直に伝えて受け入れる姿勢を見せること。これを事実承認と言います。

コーチングで最も大切なことは、常に相手の味方でいること

この安心感がコーチング&ティーチングをしようとする相手の心の扉を開きます。これが無いとせっかく素晴らしい提案や情報を伝えても相手には響かず期待するアウトプットは出てきません。

相手の行動に変化を与える質問をする

オープンQuestion。例)どんな風に今回の問題を解決しようか? 「どんなふうに」がオープンQuestionです。逆に、Yes, Noで答えられるQuestionをクローズドQuestionと言います。それだとYes, Noしか相手は答えず、相手から具体的な話や行動を引き出せません。

そして、課題→現状の問題点→ゴールイメージ→小さな行動策を沢山引き出すといった風に、オープンQuestionを使って導いていきます。

相手のモチベーションをサポートするのに大事なポイントが次の2つ。

ゴールイメージが見えていないと人は悲観的になるもの。ゴールイメージをリードして伝えることが大事。

もう一つは、小さな行動策を引き出すことです。今からすぐにできること。ゴールにいきなり達成できるような行動を求めるのではなく、まず相手が動いてみれる小さな行動策を引き出します。

という風に、コーチングはマネージャーであれば部分的にはみんなやっていることだと思います。私自身5年マネージャーをやってますが、体系立ててきちんコーチングを学んだのは今回が初めて。もう少しこうしたら良いのかと沢山の気づきがありました。実践を重ねて自然体で使いこなせるようになりたいものです。きっとチームーのエンゲージメントレベルとアウトプットも向上するはず。

シェアしてくれると嬉しいです。

そんなのあり?世界一怖い会計ルールはこれだ!!

今回は世にも恐ろしい会計ルールを紹介したいと思います。

世界に数多とある会計ルール、その中でも最先端はアメリカの会計ルール(米国会計基準)でしょう。

その米国会計基準で2006年に導入されたのが今回のテーマであるFIN48「法人税の不確実性に関する会計処理」(FASB Interpretation No. 48)です。

どういった会計ルールかと言うと、実際の税務調査を受けていなくても、税務調査を受けているという前提の下で、50%超の可能性で課税が予想される追徴税額やペナルティを計上しなさいというもの。

企業は定期的に税務調査を受けます。そこで、過去の申告の間違いやグレイな取引に関してはチャレンジされ損金を否認されることで追徴やペナルティを受けます。

移転価格での追徴となると巨額になり、数十億円となる場合もあります。

したがって、会社のスタンスとしては税務調査時に開示する情報は必用最低限とし、できるだけ追徴されないように細心の注意を払い対応をします。

しかし、FIN48では税務調査で追徴されそうな金額を見積もって開示しなさい!というもの。つまり、会社の税務リスク、内情を丸裸にするのです。

アメリカの国税局はこれを見れば一目でその会社からいくら追徴できそうか分かってしまいます。

そして、この会計ルールは日本にある米国系企業にも適用されるため、日本支社にも大きな税務リスクを与えています。

つまり、日本の国税局にとって、非常に美味しいネタになるわけです。

数年前までの税務調査を見ているとFIN48に基づく情報提供を求められてはいませんが、今後はこの角度からも情報開示を求められることになるでしょう。FIN48に基づき税務リスクを見積もっている日本の米国系企業は米国本社と協議の上十分な対策が必要となります。

今回は結構センシティブな内容となりましたが、日本にある米国系企業に対しての注意喚起という意味合いも含め書くこととしました。